从降本增效到创新再造,数智化正在助推保险行业迈向高质量发展。近日,全球顶级战略咨询公司罗兰贝格携手百度智能云,发布《中国保险行业数智化展望及全球案例分析白皮书》(以下简称“白皮书”)。白皮书显示,根据2021年行业规模测算,保险行业数智化转型升级后,直接成本效益可达2100亿元,占去年保险行业保费收入的4.6%、国民生产总值的2‰。

10月27日在线举办的白皮书发布仪式上,百度智能云智慧金融事业部总经理刘俊、百度智能云AI及应用产品副总经理刘倩、泰康人工智能研究院负责人刘岩、罗兰贝格中国保险及健康行业高级合伙人任国强、百度智能云智慧金融事业部解决方案总监薛庆祥,共同探讨了数智时代保险业的发展现状及趋势,为更多保险企业稳步迈上数智之路指明方向。

2022年《银行业保险业数字化转型的指导意见》出台后,以数字化、智能化转型推动发展成为保险行业焕发增长活力的重要途径。然而,保险企业的数智化转型并不是一日之功,还存在分散建设、机制匮乏、资源受限、数据高敏、数据孤岛、渠道变化洞察不足等诸多现实痛点,这也直接导致很多保险企业在数智化的投入产出效率和效益低于预期。

数智化转型升级的破局点关键在于战略解码、业务模式转变、能力架构改善、管理模式改善四大层面。百度智能云智慧金融事业部总经理刘俊提到,以客户、生态、企业价值为目标,百度智能云从科技洞见、经营洞见、产业洞见出发,基于“云智一体”理念,为金融机构提供“云智基座”、“数智经营”、“产融智合”的“三智”新引擎,通过自主创新的云与智能化科技底座,全面满足金融业务场景的数字化与智能化转型经营需求。

从真实的业务视角出发,泰康人工智能研究院负责人刘岩表示,保险业数智化转型存在三大挑战:首先是业务转型,逐渐以“销售+服务”为核心的保险业,需要考虑如何在转型中加速与服务的融合;第二大挑战是科技转型,从单点智能建设到系统化的资源整合与流程重塑,需要既懂业务、又懂技术的人才;第三大挑战是思维挑战,从数据思维到智能思维的升级,对传统企业来说依然存在门槛。

“云智基座”

面对保险行业信息系统烟囱式建设、通用大平台缺位等痛点,“云智基座”为其提供安全可靠、自主可控的IT基础架构解决方案。一方面,基于云计算,建设安全、稳定、灵活的数字化底座,助力保险企业核心系统与业务稳定运行;另一方面,以AI中台、知识中台为引擎,百度智能云支持保险企业结合业务场景灵活部署。基于此,中国人寿财险在精准营销方面的商业车险续保率季度环比提升7.97%,成单率提升5.86倍,在理赔风险管理方面,一年内避免欺诈损失金额过亿元人民币。

“数智经营”

在“数智经营”方面,百度智能云为保险企业的智能服务、智能风控、智能营销、智能运营以及组织智能化协同等核心场景上提供数智化服务,协助保险企业快速进行差异化产品设计,提高渠道转化效率,提升客户满意度。其中,在智能服务场景,百度智能云为保险企业提供全渠道全生命周期的智能客服解决方案,同时,金融数字人、元宇宙平台“希壤”等也在助力其服务创新上带来了更多想象力。

借助AI技术,中国建设银行正持续与百度在智慧营销、智能运营等多个领域进行合作探索,以实现更准确地触达用户、理解用户,提高用户留存率和活跃度。

“产融智合”

当前,保险行业的商业模式正在从“单打独斗”向“生态集群作战”转变,产业、金融、数字正在高效融合。对此,百度智能云推出“产融智合”解决方案,积极赋能产业金融,支持各行业跨越数字鸿沟。在保险行业,百度智能云协助险企进行双向布局:横向上,围绕客户“衣食住行”进行产业布局;纵向上,围绕客户生命周期、体验旅程进行布局,拓宽、重塑客户价值。

保险行业数智化转型发展,不仅能够助力保险企业业务增长,更关乎全社会普惠、优质的保险服务保障。罗兰贝格合伙人任国强表示,数智化的转型对于保险行业来说是一场只有起点,而没有终点的旅程。

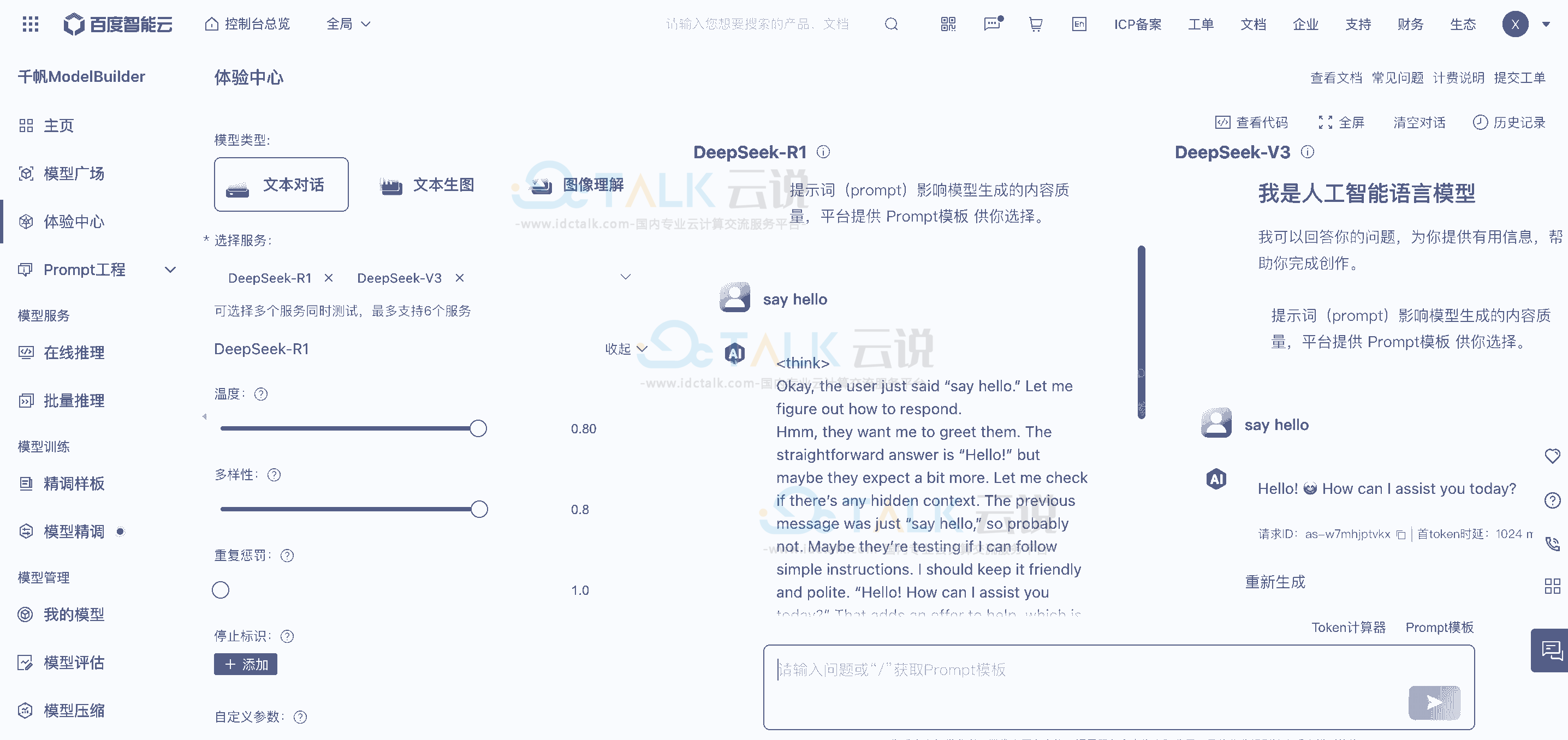

面向未来,百度智能云AI及应用产品副总经理刘倩认为,AI技术和保险行业同频共振与融合发展至关重要,随着人工智能相关的模型和工具在核心保险业务上应用,安全可信和自主可控将变得越来越重要。

百度智能云“三智”解决方案将持续打造行业领先的保险新基建,协助保险机构快速、稳步实现数智化转型升级,帮助企业在数智时代赢在起点。